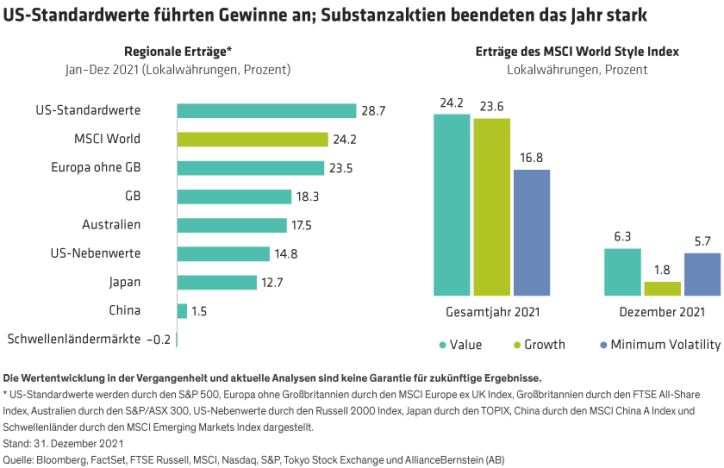

Trotz einiger Volatilitätsschübe stieg der MSCI World Index im Jahr 2021 in lokaler Währung um 24,2 %. US-Standardwerte (Abbildung unten links) führten die Gewinne an und ließen sich auch Ende Dezember nicht beirren, als die Fed Pläne für eine beschleunigte Straffung der Geldpolitik im Jahr 2022 bekannt gab. Die entwickelten Märkte schnitten besser ab als die Schwellenmärkte, während chinesische Aktien zu kämpfen hatten. Energie-, Technologie- und Finanzwerte schnitten besser ab, während defensive Sektoren wie Versorger zurückblieben.

Die relativen Erträge der einzelnen Stile wechselten wiederholt. Substanzwerte erholten sich bis Mai, aber Wachstumstitel übernahmen bis Dezember wieder die Führung. Infolgedessen erzielten Value- und Growth-Aktien im gesamten Jahr ähnliche Erträge (Abbildung oben rechts). In den USA übertraf Substanz das Wachstumssegment bei Nebenwerten jedoch bei Weitem. Der MSCI World Minimum Volatility Index schnitt schlechter ab, da die Anleger defensive Werte mieden.

Viele Prognosen lagen 2021 daneben

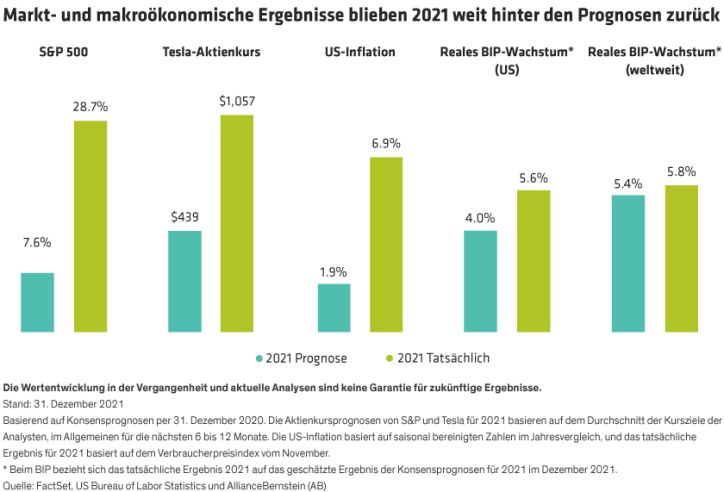

Zu Beginn des Jahres 2021 rechneten nur wenige damit, dass die US-Aktien ein weiteres Jahr durchschlagende Gewinne verzeichnen würden oder dass die Tesla-Aktie in die Riege der Megacaps aufsteigen würde. Engpässe in der Versorgungskette, die den Inflationsdruck anheizten, waren unerwartet. Die Hoffnungen, dass Impfstoffe COVID-19 unterdrücken würden, waren verfrüht, denn die Omikron-Variante hat die Welt in ein drittes Pandemiejahr getrieben. Die Konsensprognosen lagen weit von den makroökonomischen und marktbezogenen Ergebnissen entfernt (Abbildung).

Vielleicht spiegelt die extreme Abweichung der Prognosen von der Realität die Zeiten wider, in denen wir leben. Kein lebender Anleger hat je eine globale Pandemie oder die außergewöhnlichen geld- und haushaltspolitischen Maßnahmen erlebt, die eingesetzt wurden, um die Volkswirtschaften über Wasser zu halten. Ohne einen Leitfaden sollten sich Anleger davor hüten, davon auszugehen, dass sich die Trends der letzten Jahre in Zukunft wiederholen werden. Für langfristig orientierte Anleger ist es unserer Meinung nach viel effektiver, sich auf die geschäftlichen Kräfte zu konzentrieren, die einzelne Aktien antreiben, und einzuschätzen, wie sie von konjunkturellen Entwicklungen beeinflusst werden könnten, als sich auf unbeständige Marktprognosen zu verlassen.

Gewinnsteigerungen und wirtschaftliche Verwerfungen

Warum haben sich Aktien im Jahr 2021 so gut entwickelt? Die einfache Antwort ist, dass die Gewinne auf breiter Front noch höher ausfielen als erwartet, da die Welt die durch COVID-19 im Jahr 2020 ausgelösten Lockdowns und die tiefe Rezession hinter sich gelassen hat.

In einigen Fällen spiegeln die ungewöhnlich hohen Gewinne jedoch wirtschaftliche Verwerfungen wider, die durch extreme politische Maßnahmen während der Rezession im Jahr 2020 entstanden sind. So haben beispielsweise in Teilen des Einzelhandelssektors Einschränkungen in der Lieferkette zu weniger Rabatten für die Verbraucher und höheren Gewinnen als üblich geführt; die jüngsten Gewinne könnten langfristig unhaltbar hoch sein, wenn sich die Bedingungen normalisieren. Bei kreditsensiblen Unternehmen müssen sich die Anleger fragen: Wie hoch werden die Gewinne bei normaleren Kreditbedingungen sein, wenn die Verbraucher ihre Schulden nicht mehr mit billigem Geld abbezahlen? Die Preise für Rohstoffe und wichtige Vorprodukte wie Halbleiter dürften sinken, wenn die Angebotsbeschränkungen nachlassen, was die Gewinne der Hersteller schmälert.

Perspektiven für Inflation und Geldpolitik

Für viele Unternehmen stellt die Inflation ein großes Problem dar. Die Verbraucherpreise in den USA stiegen im November saisonbereinigt um 6,9 % gegenüber dem Vorjahr, so schnell wie seit vier Jahrzehnten nicht mehr. Auch in vielen anderen Industrieländern steigt die Inflation rasant an.

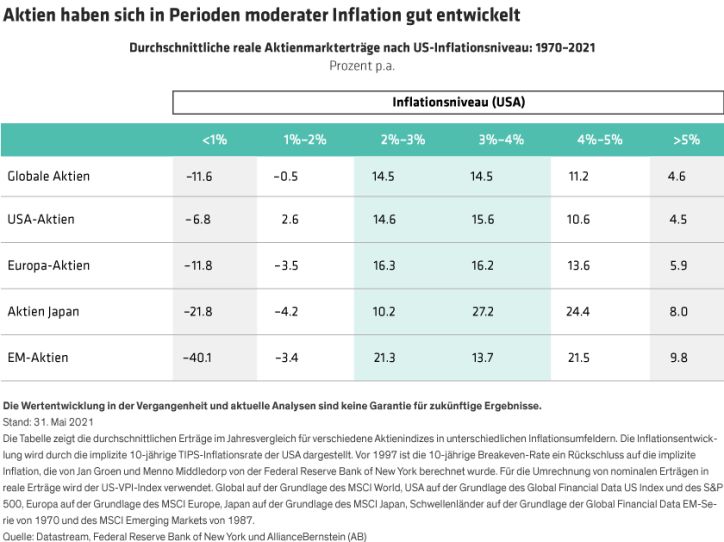

Eine steigende Inflation ist jedoch nicht unbedingt schlecht für Aktien. Eine moderate Inflation, die durch einen Nachfrageanstieg angeheizt wird, ist in der Regel ein Zeichen für einen gesunden Wirtschaftsaufschwung. Und wir gehen nicht davon aus, dass die Inflation auf dem besonders hohen Niveau von Ende 2021 verharren wird. Unsere Untersuchungen zeigen, dass sich Aktien in den letzten 50 Jahren in Zeiten moderater Inflation zwischen 2 % und 4 % gut entwickelt haben (Abbildung). Bei einer Inflationsrate von über 4 % haben sich US-Aktien in der Vergangenheit schlechter entwickelt als andere Regionen.

Das Inflationsproblem wird die Politik der Zentralbanken beeinflussen. Aktien könnten verlieren, wenn die hartnäckige Inflation eine aggressivere geldpolitische Reaktion auslöst als erwartet. Und die geldpolitischen Aussichten sind je nach Region unterschiedlich. Die Bank von England hat bereits mit der Anhebung der Zinsen begonnen, während die Europäische Zentralbank viel schrittweiser vorgeht und signalisiert hat, dass sie bei weniger starkem Inflationsdruck von einer Anhebung der Zinsen absehen wird.

Es ist nicht unsere Aufgabe als fundamentale Aktienanleger, die Geldpolitik vorherzusagen. Aber wir müssen verstehen, wie verschiedene Arten von Unternehmen, Geschäftsmodellen und Aktien von Veränderungen betroffen sein könnten.

Was könnte schiefgehen?

Skeptiker verweisen auf mehrere bedrohliche Faktoren. Wenn die hohe Inflation anhält, werden die Zentralbanken die Geldpolitik wahrscheinlich früher straffen, als noch vor ein paar Monaten erwartet wurde – gerade jetzt, wo sich das BIP-Wachstum nach dem anfänglichen starken Aufschwung nach der pandemiebedingten Rezession im Jahr 2020 verlangsamt. Die Bemühungen, COVID-19 einzudämmen, wurden durch die rasche Ausbreitung von Omikron gefährdet. Geopolitische Spannungen, von möglichen Feindseligkeiten zwischen Russland und der Ukraine über das iranische Atomprogramm bis hin zu Spannungen zwischen China und Taiwan, könnten aufflammen und die Stimmung an den Märkten verschlechtern.

Das sind alles reale Risiken, aber wir halten eine Baisse im Jahr 2022 für unwahrscheinlich. Historisch gesehen kommt es zu einem Rückgang von mindestens 20 % vom Höchststand bis zum Tiefststand, wenn sich die Volkswirtschaften in einer Rezession befinden. Selbst wenn die Inflation das reale Wirtschaftswachstum bremst, ist die Weltwirtschaft auf dem besten Weg, im Jahr 2022 weiter zu wachsen.

Bewertungs- und Konzentrationsrisiko

Die sich rasch verändernde Wachstums-, Inflations- und Zinsdynamik könnte sich jedoch auf die Erträge der verschiedenen Aktienarten auswirken.

Steigende Zinsen erhöhen den Abzinsungssatz, den Anleger zur Bewertung der Cashflows von Unternehmen verwenden. Das führt häufig zu einer mehrfachen Kompression, insbesondere bei wachstumsstärkeren Aktien, deren Cashflows weiter in der Zukunft liegen. Eine höhere Inflation und schnellere Zinserhöhungen werden wahrscheinlich Substanzwerten zugutekommen, während eine nachlassende Inflation und moderatere Erhöhungen Wachstumswerte begünstigen könnten. Dieses Muster war während des größten Teils des Jahres 2021 zu beobachten.

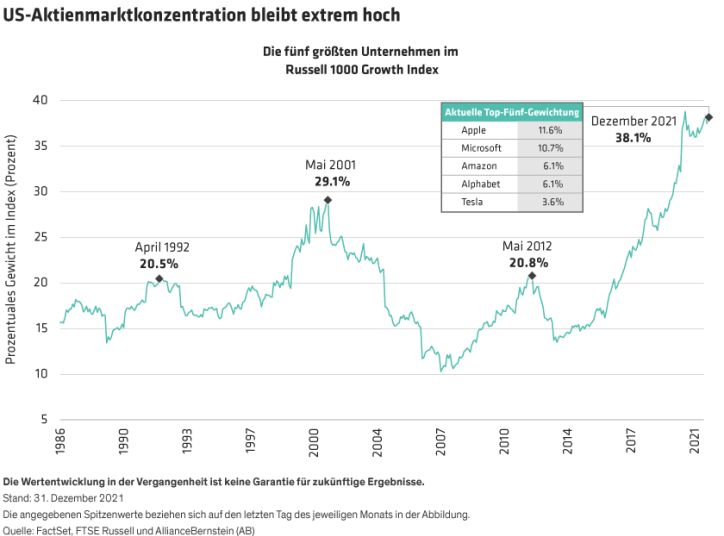

Wir glauben jedenfalls, dass die Dominanz der größten US-Wachstumswerte infrage gestellt werden könnte. Im Jahr 2021 erzielten fünf Megatitel erneut eine überdurchschnittliche Performance. Infolgedessen sind die US-Märkte – und insbesondere der Wachstumsindex – nach wie vor stark auf die größten Namen konzentriert (Abbildung). Ein erhebliches Engagement in der gesamten Gruppe könnte die Anleger verwundbar machen, wenn die Stimmung umschlägt. Stattdessen sind wir der Meinung, dass Unternehmen mit hoher Profitabilität und hohen Gewinnen, die zu relativ attraktiven Bewertungen gehandelt werden, ein widerstandsfähigeres Ertragspotenzial bieten.

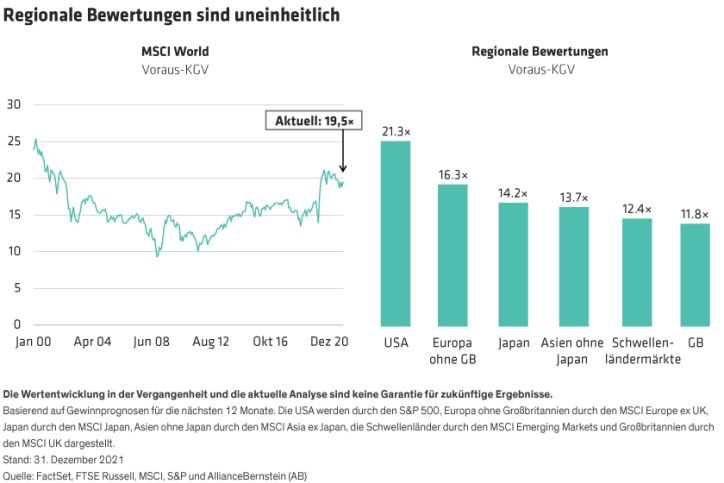

Außerhalb der USA sind die Bewertungen unterschiedlich (Abbildung). Europäische und japanische Aktien werden zu relativ attraktiven Bewertungen gehandelt und bieten ein größeres Engagement in zyklischen Titeln, die sich gut entwickeln könnten, wenn die regionale wirtschaftliche Erholung anzieht. Unternehmen in Europa verfügen außerdem über rekordhohe Barmittel und könnten unserer Meinung nach Rückkäufe in größerem Umfang durchführen, um die Aktionäre zu belohnen.

In den Schwellenländern wurden chinesische Aktien im Jahr 2021 von einer Regulierungswelle, Schuldenproblemen im Immobiliensektor und Wachstumssorgen getroffen. Die politischen Entscheidungsträger bemühen sich jedoch weiterhin um ein Gleichgewicht zwischen der Unterstützung des kurzfristigen Wachstums und dem Vorantreiben der Strukturreformen, was für ausgewählte Aktien ein Erholungskatalysator sein könnte.

In Anbetracht der Unsicherheiten sind wir der Meinung, dass ein ausgewogenes Engagement in verschiedenen Regionen und Stilen mit Schwerpunkt auf qualitativ hochwertigen Aktien und angemessenen Bewertungen die Grundlage für eine erfolgreiche Strategie im Jahr 2022 sein wird. Für alle Aktienportfolios wird die Integration der Analyse von Umwelt-, Sozial- und Unternehmensführungsfragen in das Fundamentalresearch eine immer wichtigere Rolle spielen.

Strategische Gegenmittel gegen das Überraschungsmoment

Big-Data-Tools können ebenfalls vorteilhaft sein. So hat unser Data-Science-Team beispielsweise ein Verfahren entwickelt, um Brennpunkte in der Lieferkette in Echtzeit zu identifizieren. Wir haben auch eine Anwendung entwickelt, die Alarm schlägt, wenn eine Aktie auf Reddit in Mode kommt, sodass sich die Portfolio-Teams auf mögliche spekulative Aktivitäten vorbereiten können.

Ein Grundsatz kann Anlegern in unsicheren Zeiten den Weg weisen: Sie sollten sich einen Überblick darüber verschaffen, wie die normale Gewinnentwicklung eines Unternehmens nach dem Abklingen vorübergehender Effekte aussehen wird. Indem sie vorhersagen, wie sich das Geschäft und der Cashflow über drei bis fünf Jahre entwickeln werden, können Anleger Vertrauen in die Fähigkeit eines Titels gewinnen, die Ertragserwartungen zu erfüllen, wenn sie mit konjunkturellen oder marktbezogenen Problemen konfrontiert werden. Das Festhalten an einem disziplinierten Prozess, der auf den Fundamentaldaten eines Unternehmens basiert, ist das beste strategische Mittel gegen kurzfristige Überraschungen.

Chris Hogbin ist Head of Equities bei AllianceBernstein (AB).

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

MSCI übernimmt keine ausdrückliche oder stillschweigende Gewährleistung oder Verantwortung und kann für die hierin enthaltenen MSCI-Daten nicht haftbar gemacht werden. Die MSCI-Daten dürfen nicht weitergegeben oder als Grundlage für andere Indizes, Wertpapiere oder Finanzprodukte genutzt werden. Dieser Bericht wurde von MSCI nicht genehmigt, überprüft oder selbst erstellt.